a cura di Diego Begnozzi e Andrea Sciotto

A meno che non si viva in un isolamento tale da far impallidire un eremita, ognuno di noi dovrebbe essersi ormai assuefatto all’idea che contro il Coronavirus stiamo combattendo una guerra, nella quale medici-eroi rischiano la vita in ospedali-trincee (eufemismo per dire che vengono gettati allo sbaraglio, mal equipaggiati e senza una strategia adeguata), mentre chi è ancora costretto a recarsi sul posto di lavoro è in prima linea nella lotta contro un nemico invisibile. A tutti gli altri viene invece chiesto di chiudersi in casa, mantenere la calma e tenere duro.

Ogni giorno che passa, si fa sempre più insistente anche la voce di chi sostiene vadano adottate al più presto le misure tipiche dell’economia di guerra. Cosa significa? È solo una metafora discutibile, o sta davvero diventando una prospettiva sempre più concreta?

Di per sé, l’economia di guerra è una rapida e radicale riconversione dell’assetto economico e produttivo di un paese, al fine di formare, approvvigionare e mantenere un esercito. In questa fase, lo Stato assume un maggior controllo su produzione e distribuzione di beni: a seconda delle necessità le fabbriche possono essere chiuse o riconvertite per produrre materiale bellico, i beni di prima necessità possono essere razionati, e tutti i lavoratori e i disoccupati vengono mobilitati nel comparto militare o nelle attività dell’indotto. Per il momento il paragone con la situazione odierna sembra esagerato, anche se si sono viste aziende dei settori più svariati, dal farmaceutico alla moda, che hanno iniziato a produrre mascherine e gel disinfettanti a ritmi serrati per sopperire alla crescita impetuosa della domanda (e per evitare di cessare completamente l’attività).

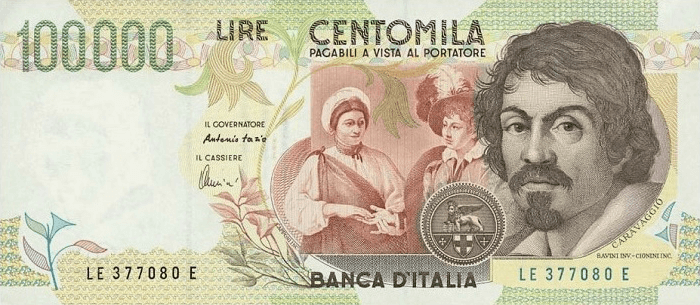

Tenere in piedi un esercito e riconvertire la produzione sono ovviamente attività costosissime, e il governo che decide di intraprenderle deve trovare un modo per finanziarsi. Senza volerci impelagare in una ricostruzione approfondita della storia monetaria, basti dire che i principali metodi con cui i sovrani (prima) e i governi (dopo) hanno finanziato le proprie spese in eccesso sono il debito pubblico e la stampa di moneta cartacea. Il primo strumento serve semplicemente a rimandare la raccolta del denaro necessario a finanziare la guerra (è come se il governo dicesse: «con le tasse di oggi, non ho raccolto abbastanza soldi per pagare tutte le spese militari. Perciò tu per favore prestameli e io te li restituirò con le tasse che incasserò nel futuro, o con il bottino che sottrarrò al nemico quando avrò vinto la guerra»). Il secondo, storicamente, nasce con la seguente funzione: per evitare di prosciugare le proprie riserve (ad esempio di oro), il governo rilascia un pezzo di carta su cui è scritto che chi lo possiede ha diritto, in qualsiasi momento, di ritirare una determinata quantità di metallo prezioso. Il vantaggio per il possessore della banconota è chiaramente quello di non dover trasportare quantità ingombranti di oro o di argento per effettuare i propri pagamenti.

Ci sono, come sempre, le eccezioni: in momenti di particolare difficoltà (tipicamente le guerre), gli Stati hanno quasi sempre sospeso la convertibilità della moneta (cioè il diritto di ritirare il metallo presentando la banconota), col risultato che il mezzo di pagamento (la banconota) continuava a circolare senza più alcun legame con il bene che dovevano rappresentare (l’oro). E soprattutto, con il vantaggio immediato per i governi di poter stampare quantità potenzialmente illimitate di moneta senza veder intaccate le proprie riserve.

La storia del rapporto tra moneta e oro è complessa e ha visto alternarsi periodi di rigido ancoraggio delle valute al metallo prezioso, da un lato, e veri e propri bagni di sangue, dall’altro: al Gold Standard (1870-1914) ha posto tragicamente fine la Prima guerra mondiale, e al tentativo di ripristinarlo sono seguite la Grande depressione e la Seconda guerra mondiale. Per questo, nel 1944, le potenze Alleate si riunirono a Bretton Woods, nel New Hampshire, per concordare un nuovo sistema monetario globale che prese il nome di Gold exchange standard: l’ancoraggio delle valute al metallo prezioso non era più diretto, ma veniva mediato dal dollaro, fissato al valore di 35$ per un’oncia d’oro (cioè circa 0,81g d’oro per un dollaro). L’accordo permetteva ai Paesi di modificare, entro certi limiti, il proprio tasso di cambio con i dollari, e questi ultimi si elevavano al ruolo di valuta internazionale data la loro perfetta interscambiabilità con l’oro.

Il sistema di Bretton Woods è durato circa trent’anni, quelli del cosiddetto miracolo economico e della rapida ripresa dell’Europa dalle macerie della guerra. Ma anche quelli delle fasi più acute della Guerra fredda, che hanno fatto letteralmente esplodere le spese militari degli Stati Uniti fino al punto di renderle insostenibili. Così, il giorno di ferragosto del 1971, il presidente Richard Nixon decretò unilateralmente la sospensione della convertibilità dollaro-oro.

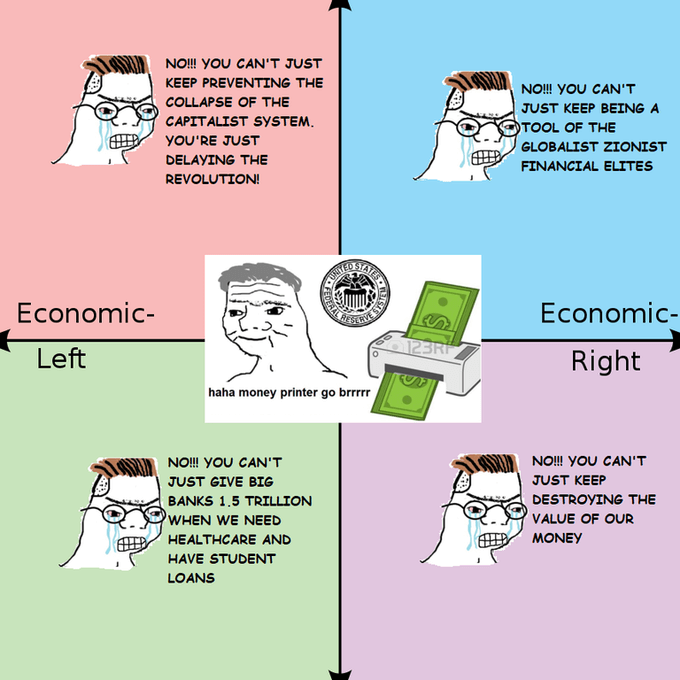

La fine del sistema di Bretton Woods era stata presentata da Nixon come una soluzione temporanea, ma a meno di clamorosi sviluppi nell’immediato futuro, nell’estate 2021 se ne potrà celebrare il cinquantesimo anniversario. E siccome nulla è più eterno del provvisorio, questo stato di cose è rimasto immutato anche dopo la fine della guerra fredda. Cos’è successo nel frattempo? Il valore delle monete ha iniziato a fluttuare liberamente in base agli scambi nei mercati valutari e da allora il mondo ha assistito, da un lato, a una crescita impetuosa dell’integrazione economica internazionale (la globalizzazione) e della centralità dei mercati finanziari; dall’altro, a una crescente instabilità e a crisi via via sempre più gravi, altra faccia della medaglia della finanziarizzazione, fino allo scoppio della Grande recessione del 2008. In assenza di un legame diretto tra quantità di moneta in circolazione e riserve auree degli Stati Uniti, tutte le crisi sono state via via affrontate con iniezioni di liquidità sempre maggiori da parte della Federal Reserve (la Banca centrale degli USA), fino al Quantitative easing potenzialmente illimitato (che in italiano significa essere pronti a stampare quantità infinite di denaro) annunciato da Jerome Powell a fine marzo.

In conclusione, non sappiamo ancora se sul fronte dell’economia reale vedremo davvero la chiamata alle armi, ma è già chiaro che non potremo esigere riparazioni a un nemico invisibile. D’altro canto, non è neanche chiaro se il ferragosto 2021 lo potremo passare serenamente in spiaggia, ma sappiamo già cosa (non) abbiamo da festeggiare.

Ecco la lista delle puntate di Il valore dei soldi:

1. Parole

2. Il lavoro di Draghi

3. Il prezzo del movimento dei prezzi

4. Un’incompetente alla guida della BCE

5. Blocca i contagi, close the spreads!

6. Chi siete? Dove andate? Un fiorino!

7. In marcia verso un’economia di guera?

8. MESsage in a bottle